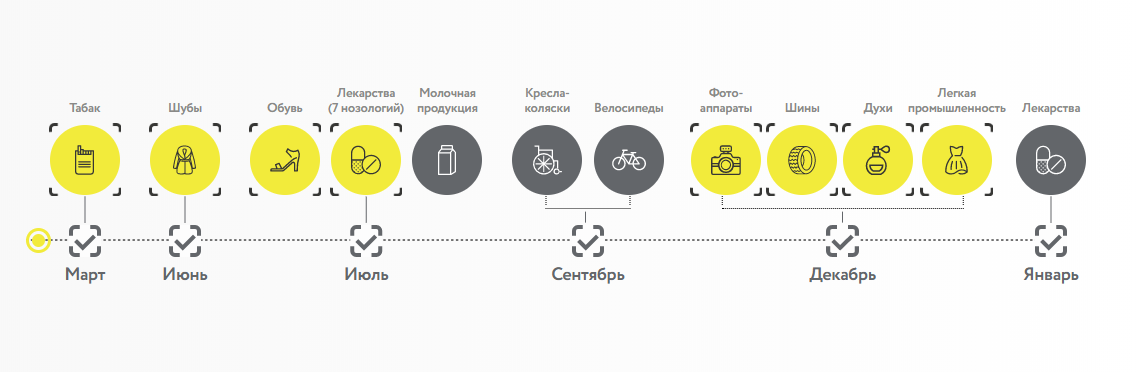

Что и когда подлежит маркировке

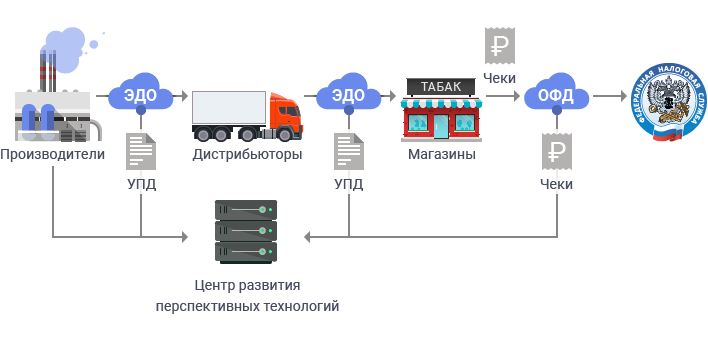

Как работает маркировка

Маркировка — это способ отследить движение конкретного товара от производителя к потребителю.

Производитель ставит на каждый товар уникальный код: с его помощью все, через чьи руки проходит товар, сообщают о продажах в государственную систему маркировки.

Последний в цепочке — потребитель. Он может убедиться, что товар легальный и качественный.

Магазины будут сообщать о каждом товаре государству.

С 2019 года на табаке, обуви, шинах, духах, одежде, фототехнике и лекарствах появится специальный код — Data Matrix.

Теперь принять поставку или продать товар клиенту можно будет только через систему цифровой маркировки и прослеживания Честный ЗНАК. Маркировку вводят постепенно: для каждого типа товаров разные сроки и правила.

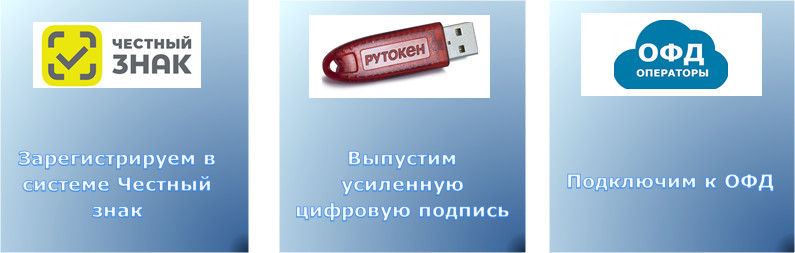

Комплекс услуг по маркировке товаров

Маркировка - решение под ключ

Эта услуга пользуется наибольшим спросом, поэтому мы сформировали это отдельным предложением

- Регистрация в Честном знаке

- Настройка 1С

- Обучение сотрудников

От 5 500 руб.

Дополнительно отдельные услуги

- Настройка 1С — от 2 500 руб./час

- Прошивка кассы — 2 500 руб.

- Регистрация в Честном знаке — 1 500 руб.

- Обучение персонала — 2 700 руб./час

- Сопровождение работы с маркированной продукцией 2 700 руб./час

- Подключение к ОФД — 1 500 руб.

- ОФД + маркировка (Платформа ОФД) — 3 000 руб.

- Подключение к ЭДО — 2 800 руб.

- Получение Квалифицированная ЭЦП — 1900 руб/ 2 600 руб.

|

Наши специалисты все сделают за Вас — услуга выполняется в офисе «Бигинформ», либо при помощи удаленного доступа. |

Работаем со всеми РЕГИОНАМИ

Штрафы за отсутствие маркировки

За отсутствие кода товара в чеке:

Для должностных лиц 1500 -3 000р

Для юр.лиц и ИП 5000 -10 000р

За продажу, хранение, перевозку или покупку для продажи товаров без маркировки:

Для граждан 2 000 - 4 000р

Для должностных лиц 5 000 - 10 000р

Для юр.лиц и ИП 50 000 -300 000р

Как вернуть деньги за онлайн-кассу

Что такое налоговый вычет

Налоговый вычет за онлайн-кассу — это 18 000 ₽, которые государство возвращает предпринимателю. Это называется «налоговым вычетом», потому что государство не выдает бизнесмену деньги, а вычитает из суммы налога. Вы получаете не деньги, а разрешение платить меньше налогов, пока не компенсируете всю сумму. Вот смотрите.

Предположим, предприниматель открыл магазин слабоалкогольных напитков. За квартал он должен заплатить 9 000 ₽ налога. Бизнесмен купил и зарегистрировал онлайн-кассу — потратил 20 000 ₽. По закону он может вернуть не больше 18 000 ₽ за одну кассу. Чтобы получить эти деньги, он оформляет налоговый вычет и уменьшает налог на 9 000 ₽ за первый квартал, на оставшиеся 9 000 ₽ — за второй. Полгода он не платит налог. Так бизнесмен возместил расходы на кассу.

потратите на Эвотор 7.2, если получить налоговый вычет

Налоговый вычет — это компенсация затрат на онлайн-кассу. Налоговая учитывает не только цену самой кассы, но стоимость фискального накопителя, программного обеспечения и настройки техники. Но сколько бы вы ни потратили на всё это, государство возместит не больше 18 000 ₽ за одну кассу.

Кто получает вычет

Вычет оформляют только индивидуальным предпринимателям на патенте и ЕНВД. В прошлой статье мы рассказали про бизнесменов на патенте. Теперь расскажем про предпринимателя на ЕНВД.

Как получить налоговый вычет бизнесменам на патенте

Вычет получают те, кто зарегистрировал кассу с 1 февраля 2017 года до 1 июля 2019 года. Меньше времени у бизнесменов в сфере торговли и общепита с работниками — они должны зарегистрировать кассу до 1 июля 2018 года. Опоздавшие вычет не получат.

Бизнесмен на ЕНВД получит вычет, если подаст документы до конца налогового периода 2019 года. Но если предприниматель работает в сфере торговли или общепита и нанимает сотрудников, он может получить вычет только за налоговый период 2018 года — придется поторопиться.

Деньги вернут тем, кто купил новую кассу или модернизировал старую. Если купили кассу с рук, вычет, скорее всего, получить не удастся.

Как получить вычет

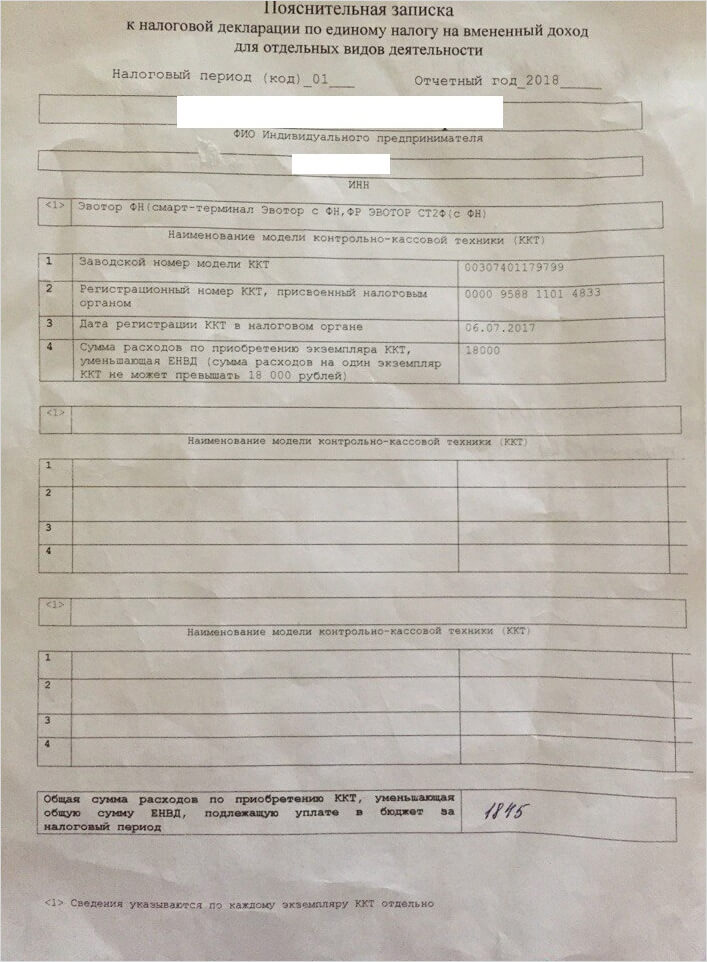

Налоговики разработали новую форму декларации ЕНВД с разделом про вычет. Когда ее утвердят, достаточно будет указать сумму вычета в нужном разделе. Пока ее не утвердили, вычет можно получить, если вместе с декларацией подать в налоговую пояснительную записку.

Налоговики рассказали, как действовать (письмо от 20 февраля 2018 г. № СД-4-3/3375@):

-

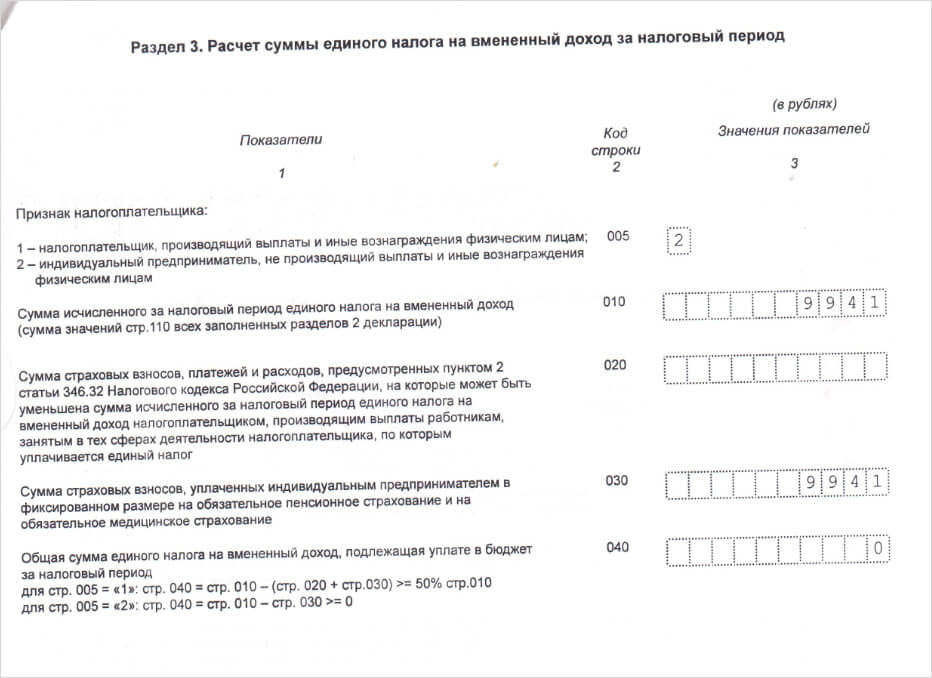

Заполните декларацию. После того, как уменьшите налог на сумму страховых взносов, в строке 040 укажите сумму налога за минусом вычета. Если налог за квартал меньше 18 000 ₽, придется получать вычет частями. Сумма налога в декларации не может быть меньше нуля. Если вы платите за квартал 1 845 ₽ налога, придется возвращать затраты на кассу частями.

В строке 040 декларации укажите сумму налога за минусом вычета. Если расходы за кассу больше суммы квартального налога, остальную часть получите в следующем квартале

-

Скачайте и заполните пояснительную записку. В ней укажите информацию о кассе и сумму налогового вычета.

-

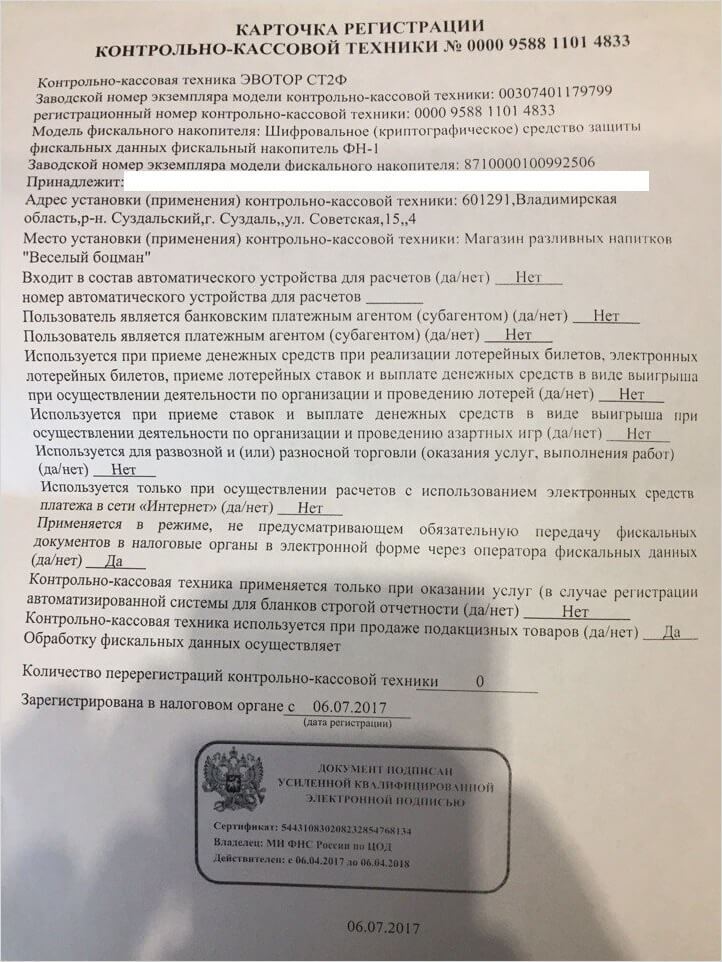

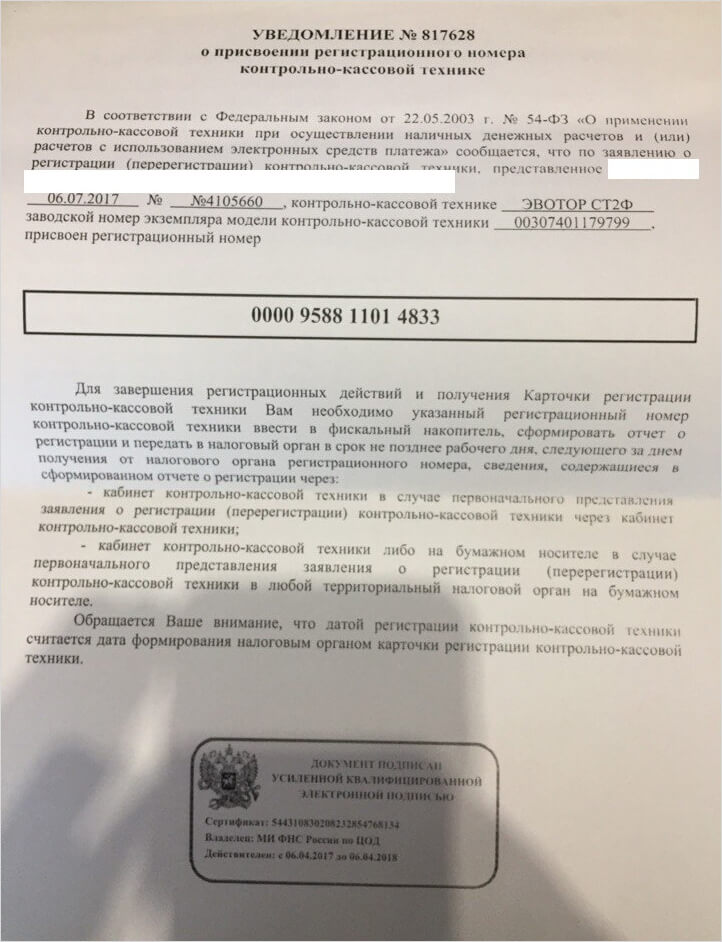

Отправьте или лично отнесите декларацию с пояснительной запиской в налоговую. Если пойдете в налоговую, захватите на всякий случай документ о постановке вас на учет, карточку регистрации и уведомление о присвоении регистрационного номера онлайн-кассе. Предъявите, если инспектор попросит.

- Подождите устного или письменного ответа из налоговой.

Налоговая может вам отказать. Мы не знаем всех возможных причин отказа, но налоговая точно не даст вычет, если бизнесмен:

- — зарегистрировал кассу раньше или позже срока;

- — подал заявление позже срока.

Как действовал Павел

Павел действовал немного иначе. Он собрал документы на кассу, взял документ о постановке на учет, карточку регистрации и уведомление о присвоении регистрационного номера онлайн-кассе — и отправился с ними в налоговую.

Инспектор сделал копии документов и оставил их у себя. На месте он подсчитал, что за первый квартал Павел должен заплатить 1 845 ₽ налога, поэтому сразу вернуть все 18 000 ₽ не получится — придется частями. Инспектор выдал бланк пояснительной записки и указал сумму вычета за квартал — 1 845 ₽.

В тот же день Павел заполнил декларацию и вместе с пояснительной запиской отправил в налоговую. Через два дня позвонил инспектор и сказал, что декларацию приняли, налоговый вычет учли — налог платить не нужно. В следующем квартале Павел снова получит вычет в сумме 1 845 ₽, и так пока не вернет 18 000 ₽ за кассу. Инспектор сказал, так можно.

Вот так Павел заполнил декларацию. Похоже, он отобразил вычет в строке 030 вместе со страховыми взносами. В результате в строке 040 сумма налога равна нулю

Подытожим

Если вы ИП на ЕНВД и хотите получить налоговый вычет:

1. Вовремя зарегистрируйте кассу: с 1 февраля 2017 года до 1 июля 2019 года.

2. Вместе с декларацией подайте в налоговую пояснительную записку. Когда налоговики утвердят новый бланк декларации, достаточно будет показать сумму вычета в отдельной строке. Ничего не нужно будет дополнительно пояснять.

3. Дождитесь устного или письменного ответа из налоговой.

Если сомневаетесь, поступайте как Павел. Берите документы и отправляйтесь с ними в налоговую. Инспектор подскажет, как действовать и поможет оформить документы.

Автор Ирина Ситникова Эксперт Павел Фирсов